Risikomanagement in Banken

Im Geschäftsbetrieb von Banken sind Risiken allgegenwärtig und beeinflussen die unterschiedlichen Geschäftsbereiche. Verstanden wird hierbei die negative Abweichung einer Position von dem Erwartungswert aufgrund von unvorhergesehenen Einflussfaktoren.

- Das Risikomanagement in Banken indentifiziert zunächst die existierenden Risikoarten.

- Anhand von Kennzahlen sollen diese Risiken gemessen werden.

- Es werden Instrumente zur Risikosteuerung angewandt.

- Das Risikocontrolling übernimmt hierzu organisatorische Aufgaben.

1. Risikoarten

Die Risiken in Bankenwesen unterscheiden sich von den Risiken anderer Branchen und gliedern sich in vier übergeordnete Risiken.

- Kreditrisiken

Ausfallrisiko & Bonitätsverschlechterungsrisiko - Marktpreisrisiken

Zinsänderungsrisiko, Währungsrisiko, Kursrisiko, ... - Unternehmensrisiken

Geschäftsrisiken, Personelle Risiken, ...

- darunter:

operationelle Risiken

Betrugsrisiko, Compliance-Anforderungen, Reputationsrisiko, ...

- darunter:

- Liquiditätsrisiken

Refinanzierungsrisiko, Terminrisiko, ...

Da die einzelnen Kategorien miteinander korrelieren, müssen alle Geschäftsbereiche gleichermaßen gut vor Risiken geschützt werden.

2. Kennzahlen

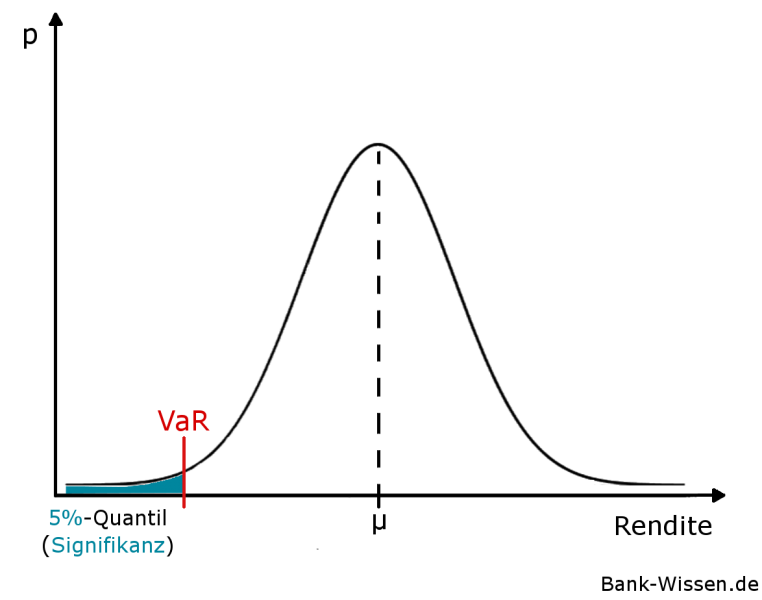

Zur Messung der Risiken werden Kennzahlen verwendet. Die wichtigste Risikomaßzahl für alle Risikoarten in den unterschiedlichen Geschäftsfeldern ist der Value-at-Risk (VaR), der die negative Abweichung vom Erwartungswert in Geldeinheiten ausdrückt. Er ergibt sich aus einem vorher festgelegten Signifikanzniveau (=Irrtumswahrscheinlichkeit) und wird als maximale Wertverschlechterung eines Wertes interpretiert.

Der VaR drückt den maximalen Verlust bei vorgegebener Signifikanz (Wahrscheinlichkeit) innerhalb eines bestimmten Zeitraumes aus. Modellhaft wird hier wieder von einer Normalverteilung der Risiken ausgegangen.

Der Value-at-Risk ist in obigem Beispiel die maximale Verlustquote bei einer (einseitigen) Irrtumswahrscheinlichkeit von 5%. Alle möglichen höheren Verlustquoten werden nicht mehr betrachtet - daher wird das Signifikanzniveau häufig auf bis zu 99,99% festgelegt.

Weitere Kennzahlen sind je nach Anwendungsfall zum Beispiel der Credit Value-at-Risk oder die Volatilität.

3. Instrumente

Risiken angemessen zu steuern ist die Kernkompetenz einer Bank und wird über unterschiedliche Steuerungsinstrumente umgesetzt. Ausgewählte Instrumente hierfür sind:

- Diversifikation

- Absicherung

- Abwälzung (auf den Kunden durch Risikokosten)

Daneben kann bei manchen Geschäften eine Risikovermeidung sinnvoll sein. Diese Möglichkeit spielt allerdings eine untergeordnete Rolle.

Da das zinstragende Geschäft in Banken den größten Teil zur Erfolgsrechnung beiträgt, liegt hier auch der Fokus von Absicherungsgeschäften. Diese werden auch als Instrument der Kurssicherung verwendet und sind auch als Hedginggeschäfte bekannt.

- Forward Rate Agreement (FRA)

- Futures

- SWAPS

- Sonstige Derivate bzw. Optionen (Caps & Floors)

4. Controlling

Das Risikocontrolling befasst sich mit der organisatorischen Aufgabe der fortlaufenden Kontrolle von Risiken. Hierzu zählt auch die Prüfung der Risikosteuerungsinstrumente auf ihren Erfolg. Es findet ein Reporting darüber statt, wie effektiv die Risiken in der Bank gesteuert werden.

Diese Informationen gibt das Controlling weiter, damit künftige Risiken gegebenenfalls noch besser erkannt und gesteuert werden können.