Bitcoins als inflationssichere Währung?

Ein Klick im Internet und der Kauf ist getätigt - völlig anonym und ohne einen einzigen Euro: BITCOINS stellen im Internet ein gängiges Zahlungsmittel dar. Namhafte Unternehmen wie Edeka, Microsoft oder Dell akzeptieren bereits seit einigen Jahren die neuartige Zahlungsmethode.

BITCOIN zählt neben weiteren virtuellen Währungen, wie ETHEREUM oder MONERO zu Kryptowährungen und stellt den Versuch dar, mit einer neuerschaffenen Form von Geld, das konventionelle Geldsystem zu revolutionieren. Zunächst 2008 von einem anonymen Erfinder unter dem Pseudonym SATOSHI NAKAMOTO entwickelt, können Bitcoins heute im Internet getauscht werden. Die Motive für die Nutzung von Bitcoins sind hierbei unterschiedlichster Art: Sie reichen vom Anlegerwunsch nach einer preisstabilen Währung, über eine eurokritische Stellung bis hin zum Versuch, im Darknet anonyme Transaktionen zu tätigen.

Mit einer Marktkapitalisierung von 16.390.111.734 USD (Stand: 15.02.2017) stellen Bitcoins momentan den weltweiten Marktführer unter den Kryptowährungen dar. Grund dafür ist unter anderem die algorithmische Art der Geldschöpfung eines Bitcoin. Im Rahmen dieses Artikels soll die Geldmengengestaltung von Bitcoins untersucht werden, um im Anschluss die Frage zu beantworten, ob Bitcoin eine dominierende Leitwährung in einer Volkswirtschaft darstellen kann.

Dazu werden zunächst Kriterien einer eigenständigen Währung betrachtet und beschrieben, inwieweit Bitcoin diesen gerecht wird. Ein Einblick in den Geldschöpfungsprozess von Bitcoins zeigt den abstrakten Aufbau des Geldsystems auf. Durch die mathematisch algorithmische Struktur dieser Kryptowährung ist es möglich, Aussagen über die Bitcoin-Geldmenge zu treffen. Eine Untersuchung dieser zeigt, welche Folgen sich auf Basis geldtheoretischer Ansätze ergeben und welche Auswirkungen diese auf eine Bitcoin-Volkswirtschaft haben.

1 Bitcoin als Währung

Bitcoins erfreuen sich in den letzten Jahren zunehmendem Interesse. Das zeigt eine Google-Trends-Analyse, die das Suchverhalten der Internet-Nutzer von 2012 bis 2017 prozentual beschreibt. Zu Beginn verzeichnet Google zunächst ein relativ geringes Suchaufkommen, was dafür spricht, dass die damals neue Kryptowährung noch wenig bekannt war. In den Jahren 2013 und 2014 schnellt der Bitcoin-Kurs von wenigen USD auf über 1.200 USD, was sich in einer hohen Anzahl an Google-Suchen niederschlägt. Das Interesse an Bitcoins hat sich seitdem, im Vergleich zu 2012, deutlich gesteigert. Gleichermaßen geht mit zunehmendem Interesse auch eine zunehmende Akzeptanz einher. Ein deutliches Bild zeichnet sich hier ab, wenn die täglichen Bitcoin-Transaktionen betrachtet werden: Waren es 2013 noch unter 5.000 Transaktionen am Tag, so werden nur vier Jahre später bereits rund 25.000 Transaktionen am Tag abgewickelt.

Nach der Deutschen Bundesbank erfüllt Geld grundsätzlich drei Kriterien: Die Zahlungsmittelfunktion (bzw. Tauschmittelfunktion), die Funktion als Recheneinheit und die Wertaufbewahrungsfunktion.

Die Zahlungsmittelfunktion von Bitcoins ist, im Hinblick auf die wachsenden Transaktionszahlen, voll gegeben.

Ein Bitcoin (Abkürzung: BTC) unterteilt sich in kleinere Einheiten mit bis zu acht Nachkommastellen. So sind die Einheiten cBTC („centibitcoin“ = 0,01 BTC) oder gar µBTC („microbitcoin“ = 0,000001 BTC) durchaus gängige Recheneinheiten. Die momentan kleinste Einheit bildet ein „satoshi“ (=0,00000001 BTC). Durch diesen numerischen Standard ist die zweite Funktion des Geldes ebenfalls gegeben.

Gespeichert werden Bitcoins entweder in sogenannten Wallets oder sie werden anonymen Bitcoin-Adressen zugeordnet, die aus einer Folge von willkürlich generierten Ziffern bestehen und häufig als QR-Code dargestellt werden. Der Wert eines Bitcoin entsteht gänzlich aus Angebot und Nachfrage. Sie haben somit den Wert, den man ihnen am Markt im An- und Verkauf zuspricht. Dies hat zur Folge, dass der Wertentwicklung ein durchaus spekulativer Charakter zugesprochen werden kann, da sie einer hohen Volatilität unterliegt. Aus diesem Grund muss die Kryptowährung Abstriche in ihrer Funktion als Wertaufbewahrungsmittel in Kauf nehmen.

Gläubiger können nach deutscher Rechtsprechung derartige Währungssurrogate als nicht-gesetzliches Zahlungsmittel grundsätzlich akzeptieren; eine Verpflichtung hierfür gibt es allerdings nicht. Der Präsident der Deutschen Bundesbank, Dr. Jens Weidmann, spricht zusammenfassend einen wichtigen Faktor an, die eine funktionierende Währung erfüllen muss:

„Geld kann genau dann seine Funktionen erfüllen, wenn die Menschen ihm vertrauen. Sie müssen darauf vertrauen, dass ihr Geld auch in Zukunft als Tauschmittel akzeptiert wird. Und sie müssen darauf vertrauen, dass es bis dahin nicht an Wert verliert.“ (Deutsche Bundesbank, 2012)

Bitcoins haben, genauso wie der Euro, keinen intrinsischen Wert und die Wertzuschreibung beruht allein auf dem Vertrauen der Teilnehmer einer Volkswirtschaft. Kryptowährungen sind aber durchaus in der Lage, die Funktionen des Geldes hinreichend zu erfüllen, um den Grundstein einer Währung zu legen.

2 Bitcoin-Mining als Geldschöpfungsprozess

Um besser zu verstehen, was Bitcoins technisch sind, wird im Folgenden der vereinfachte Aufbau und der Geldschöpfungsprozess beschrieben. Ökonomen fassen unter dem Begriff der Geldschöpfung zunächst die Schaffung von Buchgeld durch die Vergabe von Krediten durch Geschäftsbanken. Durch die Kreislaufbeziehungen in der Makroökonomie werden vergebene Kredite wieder zu Einlagen, die wiederum Grundlage für neue Kredite in der Volkswirtschaft sind. Daneben stehen der Europäischen Zentralbank weitere Steuerungsmechanismen zur Verfügung, welche die Geldmenge direkt beeinflussen.

Diese stark zentralisierte Steuerung der Geldmenge stand in vergangener Zeit häufig in der Kritik und Bitcoin möchte daher eine dezentrale Geldschöpfung durch private Haushalte einführen: Das sogenannte Bitcoin-Mining.

Bitcoin-Mining erinnert in der Tat an Bergbau, denn es muss einiges an Arbeit investiert werden, um neue Bitcoins zu erzeugen. „The steady addition of […] new coins is analogous to gold miners expending resources to add gold to circulation“ (Nakamoto, 2008). Arbeit in diesem Sinne bedeutet Rechenleistung, die von modernen Hochleistungsrechnern erbracht wird.

Grundlage des Bitcoin-Systems ist die Blockchain, ein umfassendes Kontenbuch, in dem seit der Geburtsstunde des Systems („Genesisblock“) alle Transaktionen in chronologischer Reihenfolge aufgeführt sind. Sie bildet das Herzstück des Systems und ermöglicht nach Erfinder Nakamoto die gewünschte Dezentralität: „To accomplish this without a trusted party, transactions must be publicly announced“(Nakamoto, 2008). Jeder hat öffentlich Zugriff auf dieses Kontenbuch und kann alle jemals getätigten Transaktionen nachverfolgen. Es werden jedoch keine personenbezogenen Daten ausgetauscht, sondern lediglich die Bitcoin-Adressen und der Zahlungsbetrag, wodurch die Anonymität der Nutzer gewahrt bleibt.

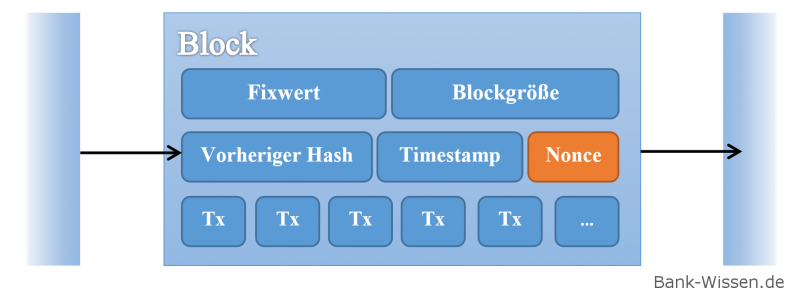

Um nun neue Transaktionen freizugeben, muss ein neuer Block von den Minern erzeugt werden, der dann ebenfalls an die Blockchain angehängt wird. Die Blöcke sind mit einem Zeitstempel (timestamp) versehen und referieren ineinander, damit die chronologische Reihenfolge gewahrt bleibt. Es wird so verhindert, dass im dezentralen System gleichzeitig unterschiedliche oder falsche Blöcke erstellt werden.

Komplexität und Sicherheit resultieren aus dem asymmetrischen Verschlüsselungsverfahren des Secure Hash Algorithm (SHA-256), mit dem im Bitcoin-Mining Hash-Werte berechnet werden, die folgende Formen annehmen:

Hash-Beispiel „Bitcoin“ (in SHA-256):

b4056df6691f8dc72e56302ddad345d65fead3ead9299609a826e2344eb63aa4

Sie weist ein freies 32-bit Feld auf, die sogenannte Nonce. Dieses Feld muss im Mining-Prozess nun durch zufälliges Probieren von Zahlen verändert werden, um im zugehörigen Hash eine vorgegebene Anzahl an Nullen zu erzeugen. Dieses System folgt keiner rechnerischen Logik, sodass selbst moderne Hochleistungscomputer einen richtigen Treffer allein durch Testen aller Möglichkeiten erzielen können. Das System reguliert hierbei automatisch den Schwierigkeitsgrad, der sich an der gesamten Rechenleistung der Miner im Netzwerk orientiert. So erzielt der Algorithmus, dass genau alle zehn Minuten ein neuer Block erstellt wird (Proof-of-Work).

Den Kern der Geldschöpfung bildet der Algorithmus wie folgt: Bitcoins entstehen als systemische Belohnung (Incentive) für einen richtig erstellten Block, der an die Blockchain angehängt wurde und somit das Netzwerk am Leben hält. Der Miner erhält sofort eine festgelegte Anzahl an Bitcoins gutgeschrieben und die Transaktionen sind ausgeführt.

Den Kern der Geldschöpfung bildet der Algorithmus wie folgt: Bitcoins entstehen als systemische Belohnung (Incentive) für einen richtig erstellten Block, der an die Blockchain angehängt wurde und somit das Netzwerk am Leben hält. Der Miner erhält sofort eine festgelegte Anzahl an Bitcoins gutgeschrieben und die Transaktionen sind ausgeführt.

Grundsätzlich kann so jeder mit einer entsprechend leistungsstarken Hardware Bitcoin-Mining betreiben. Um die Chancen auf eine Bitcoin-Belohnung zu erhöhen, werden jedoch häufig verschiedene Rechner in einem Mining-Pool zusammengeführt, in dem eine Aufteilung des Erfolges stattfindet. Diese Möglichkeit unterstreicht den privaten Charakter der Geldschöpfung.

3 Bitcoin-Geldmenge

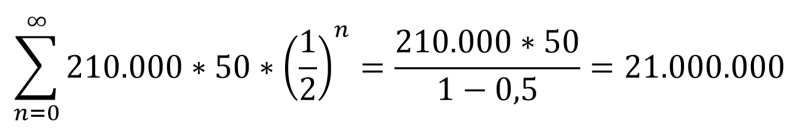

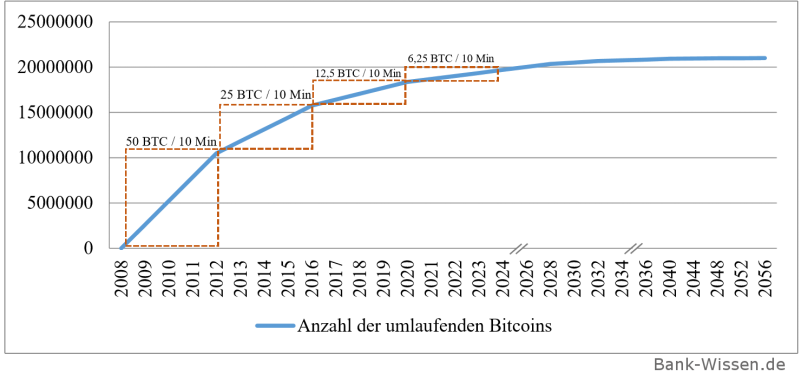

Satoshi Nakamoto erstellt 2009 den ersten validen Bitcoin-Block und erhält als Mining-Belohnung eine Ausschüttung von 50 Bitcoins. Um ein unaufhörliches Anwachsen der Geldmenge zu verhindern, sind spezielle Ausschüttungsmodalitäten im Algorithmus vorgesehen: Im festgelegten Abstand von 210.000 erfolgreich erstellten Blocks findet ein sogenanntes Halving statt, nach dem sich die Anzahl der künftig ausgeschütteten Bitcoins halbiert. Das erste Halving fand 2012 statt und tritt sehr genau im Abstand von vier Jahren auf. Somit lässt sich die These aufstellen, dass die Bitcoin-Menge nicht unendlich ist, sondern gegen eine feste Grenze konvergiert.

Mithilfe einer geometrischen Reihe lässt sich diese These untermauern und die finale Bitcoin-Geldmenge quantifizieren:

Die vollständige Anzahl aller Bitcoins, die maximal erzielt werden kann, liegt somit bei 21 Mio. Die Abbildung 2 stellt basierend auf diesem Modell die Ausdehnung der Bitcoin-Geldmenge im zeitlichen Verlauf graphisch dar. Nach einer zunächst starken Ausdehnung wird die Neugewinnung von Bitcoins in den nächsten Jahren abnehmen und gegen die mathematische Obergenze streben.

4 Geldtheoretische Ansätze

Die Erkenntnis, dass sich die Bitcoin-Geldmenge einer endlichen Größe von 21 Mio. Bitcoins annähert, wirft Fragen über mögliche Folgen dieser Geldmengengestaltung auf. Das mathematisch nachweisbar endliche Geldangebot der Kryptowährung macht Bitcoins wie Gold zu einer knappen Ressource.

Nun sind 21 Mio. Bitcoins augenscheinlich eine verhältnismäßig kleine Zahl, wenn dieser Bestand für eine ganze Volkswirtschft genügen soll. Im Fokus steht hier auch die Frage, wie eine Kassenhaltung der Wirtschaftssubjekte ausfallen kann, da diese die monetären Mittel für den Umlauf auf Faktormarken weiter verknappen würde. Je mehr private Haushalte und Unternehmen somit sparen, desto weniger Bitcoins befinden sich auf dem Markt im Umlauf.

Wie in den anfänglichen Überlegungen bereits ausgeführt, lassen sich Bitcoins allerdings bis auf acht Nachkommastellen teilen. Das ergibt rechnerisch eine Geldmenge von 2,1 Billiarden unzertrennbaren Einheiten (satoshi), was wiederum der doppelten Anzahl an Recheneinheiten entspricht, die 2016 im Euro-Währungsraum in der Geldmenge M3 zur Verfügung standen. Diese umfassten lediglich 1,1 Billionen einzelne Cents. Grundsätzlich stehen einer Bitcoin-Volkswirtschaft also eine sehr hohe Anzahl an Geldeinheiten zur Verfügung, die einen Spielraum für die private Kassenhaltung erlauben.

4.1 Preisbildung in einer Bitcoin-Welt

In den unterschiedlichen volkswirtschaftlichen Schulen ist die zentrale Rolle des Geldes in der Wirtschaft umstritten. Den Geldwert beschreiben heute die meisten Ökonomen auf Basis der klassischen Inflationstheorie:

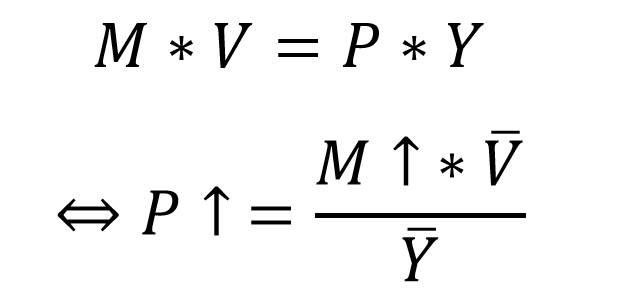

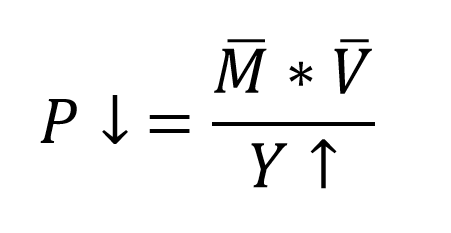

1 EUR in Berlin, 27 CZK in Prag oder 121 JPY in Tokio – Geld verbrieft einen nominalen Betrag, dem ein realer Betrag gegenübersteht. Beide Größen sind langfristig jedoch nicht aneinander gekoppelt, was diese sehr unterschiedlichen numerischen Größen erklärt. Die Dichotomie des Geldes, wie dieses Phänomen in der klassischen und neoklassischen Ökonomie genannt wird, besagt, dass die Geldmenge lediglich das absolute Preisniveau beeinflusst und keine Auswirkungen auf das realwirtschaftliche Geschehen hat. Verdeutlicht wird dies mit der Quantitätsgleichung des Geldes:

Unter konstantem Handelsvolumen und einer konstanten Umlaufgeschwindigkeit muss das Preisniveau zwangsläufig steigen, wenn die Geldmenge vergrößert wird. Diesen Effekt gibt es auch in der Bitcoin-Welt, da alle zehn Minuten ein neuer Block mit neuen Bitcoins erzeugt wird. Dies kommt 2016 einer Bitcoin-Inflation von 4% gleich.

In Deutschland häufig als „Schreckgespenst Inflation“ bezeichnet, haben viele Bürger durchaus Angst vor einer Entwertung ihres Geldes. Bankguthaben als nominale Größe bleiben konstant, während deren realer Wert effektiv sinkt.

Nachdem in den kommenden Jahren nach weiteren Halvings jedoch kaum mehr neue Bitcoins generiert werden können, nimmt die inflationäre Geldentwertung ab. Die Obergrenze bewahrt Sparer somit vor einer Inflation. Die nun konstante Geldmenge hat an diesem Punkt ein Preisniveau erreicht, das mit dem verfügbaren Geldangebot korreliert. Es entsteht ein Gleichgewicht auf dem Geldmarkt.

Steigt nun im Folgenden das Handelsvolumen bei gleichbleibender Umlaufgeschwindigkeit , so wird eine Volkswirtschaft einen Preisrückgang erfahren.

Für Sparer ist es ein zunächst wünschenswerter Gedanke, dass der reale Wert des Geldes später mehr Wert ist als zuvor. Für die Konsumenten scheint es plausibel, den Kauf von Gütern hinauszuzögern, da diese somit nominal weniger bezahlen.

Vom Individuum losgelöst und auf eine Volkswirtschaft übertragen, hat ein Preisrückgang allerdings evident negative Auswirkungen auf das gesamtwirtschaftliche Geschehen. Die Folgen sind Konsumverzicht, da die Konsumenten auf weiter fallende Preise spekulieren. Der Markt erfährt eine Deflation. Diese führt zu erheblichen unternehmerischen Problemen in der Wertschöpfung produzierter Güter. Wirtschaftliche Rezession belastet die Volkswirtschaft, wodurch Wirtschaftskrisen und Staatspleiten begünstigt werden.

4.2 Geldpolitik

In anderen volkswirtschaftlichen Strömungen wird dem Geld eine stärker regulierende Rolle zugesprochen. Sowohl Keynesianer als auch die Monetaristen erkennen in einer Volkswirtschaft den geldpolitischen Eingriff in das Wirtschaftsgeschehen als wichtiges Kalkül an. Die Geldpolitik erlaubt durch die Steuerung der Leitzinsen und/oder der Geldmenge konjunkturbedingte Eingriffe. So können konjunkturelle Schwankungen oftmals durch eine gezielte Geldpolitik ausgeglichen werden.

Im Euro-Raum wird diese Aufgabe von der Europäischen Zentralbank (EZB) übernommen. Eine Möglichkeit der Geldmengensteuerung bieten die Offenmarktgeschäfte. Hier kauft die EZB Wertpapiere an und bringt dadurch neues Geld in Umlauf. Genauso können durch die EZB auch Wertpapiere verkauft werden, wodurch wiederum Geld aus dem Wirtschaftskreislauf entnommen wird. Diese Erhöhung bzw. Reduktion des Geldangebots seitens der EZB dient an oberster Stelle der Stabilitätssicherung.

Die Geldpolitik der EZB steht unter den Bundesbürgern teilweise jedoch unter heftiger Kritik. Der starke Regulierung des Zinsumfeldes und der damit verbundenen Geldmengensteuerung wird immer häufiger Misstrauen entgegengebracht.

In einer Bitcoin-Volkswirtschaft gibt es keine Institution, die beliebig das Geldangebot oder einen Zinssatz anpassen kann. Die Blockchain ist ein dezentrales Netzwerk, das keinen Eingriff auf die Anzahl der Bitcoins erlaubt. Die feste Obergrenze von 21 Mio. Bitcoins macht Geldpolitik im keynesianischen oder monetaristischen Sinne somit unmöglich.

Nach Meinung vieler Ökonomen ist eine funktionierende Geldpolitik allerdings so wichtig für eine Volkswirtschaft, dass ein Verzicht auf diese dann schwerwiegende Folgen mit sich führe. Konjunkturelle Schwankungen durch die fixe Geldmenge können nicht mehr ausgeglichen werden.

5 Fazit

Bitcoins sind der erste erfolgreiche Versuch eine Kryptowährung zu etablieren. Zunehmende Transaktionen zeigen, dass die Funktionen des Geldes erfüllt werden und somit die Grundvoraussetzungen einer Währung gegeben sind.

Die algorithmische Struktur von Bitcoins zeigt die Komplexität des dezentralen Netzwerks auf. Die Geldschöpfung, das Bitcoin-Mining, wird durch eine feste Obergrenze von 21 Mio. Bitcoins begrenzt. Durch diesen Mechanismus wird eine inflationäre Geldentwertung vermieden, was zunächst für Sparer von Interesse ist.

Geldtheoretische Ansätze skizzieren je nach volkswirtschaftlicher Strömung allerdings die möglichen Folgen einer Obergrenze der Geldmenge: Im Sinne der klassischen Quantitätstheorie des Geldes passt sich nach der Einführung des Bitcoin als Währung zunächst das allgemeine Preisniveau an die vorhandene Geldmenge von 21 Mio. Bitcoins an. Eine zunehmende Ausweitung des Handelsvolumens durch allgemeines Wirtschaftswachstum führt in Folge dessen zu einer Senkung des Preisniveaus. Zu den möglichen Auswirkungen einer solchen Deflation gehören Wirtschaftskrisen und Staatspleiten.

Nach anderen wirtschaftlichen Strömungen kann ein dezentrales Geldsystem erschwerend für eine Volkswirtschaft den Nachteil haben, dass keine Institution Geldpolitik zur Unterstützung der Konjunktur betreiben kann. Das feste Geldangebot ist systemisch vorgegeben und kann nicht verändert werden.

Zusammenfassend lässt sich Bitcoin als Zahlungsmittel durch seinen innovativen Charakter hervorheben. Es bieten sich neue Möglichkeiten im Zahlungsverkehr, die zuverlässig funktionieren. Als dominierende Währung bzw. als Leitwährung einer Volkswirtschaft ist diese Kryptowährung allerdings kaum geeignet. Gründe hierfür sind die möglichen Auswirkungen einer festen Obergrenze der Geldmenge. Nach Auffassung unterschiedlichster volkswirtschaftlicher Strömungen ist dies für eine wachsende Wirtschaft zu sehr von Nachteil.

In den kommenden technologischen Entwicklungen ist dennoch zu erwarten, dass Kryptowährungen vorgestellt werden, deren Modell sich auf eine komplette Volkswirtschaft skalieren lässt. Die Technologie der Kryptowährungen steht heute erst am Anfang ihrer Möglichkeiten.

Literaturverzeichnis: Bücherquellen

Nakamoto, Satoshi (2008): Bitcoin: A Peer-to-Peer Electronic Cash System, o.O., 2008.

Literatur: Internetquellen

(ggf. klicken zum öffnen)Deutsche Bundesbank (Hrsg.) (o.J. a): Begriff und Aufgaben des Geldes, o.D., abgerufen am 03.02.2017, https://www.bundesbank.de/Redaktion/DE/Dossier/Service/ schule_und_bildung_kapitel_1.html?docId=153022¬First=true.

Deutsche Bundesbank (Hrsg.) (o.J. b): Das Buchgeld, o.D., abgerufen am 03.02.2017, https://www.bundesbank.de/Redaktion/DE/Standardartikel/Service/

Schule_und_Bildung/geldschoepfung.html.

Deutsche Bundesbank (Hrsg.) (2012): Vertrauen - Voraussetzung und Erfolg einer stabilen Währung, 27.09.2012, abgerufen am 14.02.2017, https://www.bundesbank.de/ Redaktion/DE/Reden/2012/2012_09_27_weidmann_markenverband.html.

Bitcoinblockhalf (Hrsg.) (2017): Bitcoin Block Reward Halving Countdown, 16.02.2017, abgerufen am 16.02.2017, http://www.bitcoinblockhalf.com/.

Bitcoin-Einfach (Hrsg.) (2014): Bitcoin-Shops, 16.03.2014, abgerufen am 16.02.2017, http://bitcoin-einfach.de/shops.

Blockchain.info (Hrsg.) (2017a): Market Capitalization, o.D., abgerufen am 16.02.2017, https://blockchain.info/de/charts/market-cap.

Blockchain.info (Hrsg.) (2017b): Confrimed Transactions Per Day, o.D., abgerufen am 16.02.2017, https://blockchain.info/de/charts/n-transactions?timespan=all.

BTC-Echo (Hrsg.) (o.J.): Wie funktioniert Bitcoin Mining?, o.D., abgerufen am 25.01.2017, https://www.btc-echo.de/wie-kann-ich-bitcoins-minen/.

Bundesanstalt für Finanzdienstleistungsaufsicht (Hrsg.) (2013): Bitcoins: Aufsichtliche Bewertung und Risiken für Nutzer, 19.12.2013, abgerufen am 13.02.2017, https://www.bafin.de/SharedDocs/Veroeffentlichungen/DE/

Fachartikel/2014/fa_bj_1401_bitcoins.html.

Dörner, Stephan (2013): 2013 – das Jahr des Bitcoin, 28.12.2013, abgerufen am 07.02.2017, http://www.wsj.de/nachrichten/SB10001424052702304367204579266381130266234.

Ettel, Anja / Zschäpitz, Holger (2016): Volles Risiko und keine Freunde mehr, 01.11.2016, abgerufen am 20.02.2017, https://www.welt.de/finanzen/ article159176988/Volles-Risiko-und-keine-Freunde-mehr.html.

Höhmann, Ingmar (2008): Schreckgespenst Inflation, 05.06.2008, abgerufen am 16.02.2017, http://www.zeit.de/2008/24/F-Inflationsanleihen.

Kryptocoins (Hrsg.) (2016): Die Einheiten in Bitcoin, 14.02.2016, abgerufen am 02.02.2017, http://kryptocoins.net/2016/02/die-einheiten-in-bitcoin/.

Mallien, Jan (2014): Deflation und ihre Folgen, o.D., abgerufen am 13.02.2017, http://www.handelsblatt.com/politik/konjunktur/deflation-und-ihre-folgen-jan-mallien-sinkende-preise-sind-schlecht-fuer-die-wirtschaft/11045098-3.html.

Statista (Hrsg.) (2017): Entwicklung der Geldmenge M3 in der Euro-Zone von 1997 bis Dezember 2016 (in Milliarden Euro), o.D., abgerufen am 17.02.2017, https://de.statista.com/statistik/daten/studie/241829/umfrage/entwicklung-der-geldmenge-m3-in-der-euro-zone/.