Anlageberatung

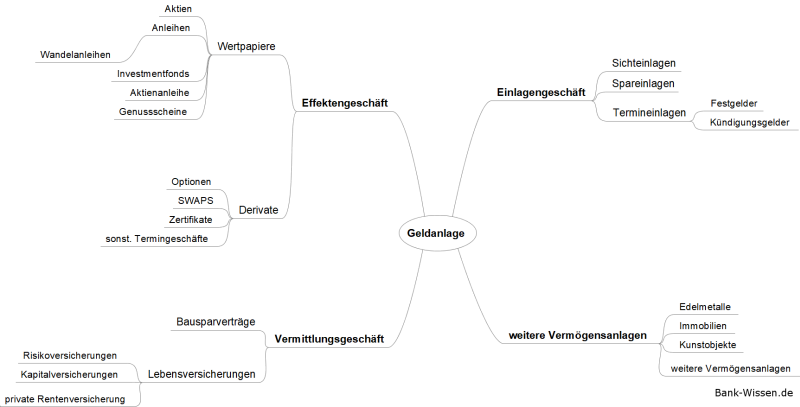

Die Formen der Geldanlage lassen sich grundsätzlich in vier Kernbereiche untergliedern:

- Einlagengeschäfte

- Effektengeschäfte

- Vermittlungsgeschäfte

- weitere Vermögensanlagen

Ein Schaubild soll die breite Fächerung der Anlagemöglichkeiten aufzeigen:

Cost-Average-Effekt

Das Cost-Averaging ist ein Durchschnittskosteneffekt bei regelmäßiger Anlage in Investmentanteile.

Bei ratierlichen Wertpapier-Sparplänen erwirbt der Kunde bei gleibleibender Sparrate unterschiedlich viele Investmentanteile, da diese ständigen Kursschwankungen unterliegen.

Der Erfolg des Cost-Average-Effektes hängt von der künftigen Kursentwicklung des Investments ab:

| Kurse steigen |

Anleger erwirbt weniger Anteile als durch eine Einmalanlage aufgrund von steigenden Ausgabepreisen. |

| Kurse stagnieren |

Anleger erwirbt genauso viele Anteile wie bei einer Einmalanlage. |

| Kurse sinken |

Anleger erwirbt mehr Anteile als durch eine Einmalanlage aufgrund von fallenden Ausgabepreisen. |

Erwartet der Anleger somit steigende Kurse, sollte er nach Möglichkeit stets eine Einmalanlage tätigen. Sollten sich die kurse negativ entwickeln, stellt eine ratierliche Anlage im Sparplan jedoch eine bessere Form dar.

In der Praxis sind allerdings auch die Gebühren pro Order zu betrachten: Hohe Ordergebühren können einen positiven Cost-Average-Effekt belasten.

Wertpapierberatung

Die Wertpapierberatung ist eine Bankdienstleistung, die sich in die Anlageberatung eingliedert. Eine Anlage-/Wertpapierberatung liegt dann vor, wenn die Bank ihrem Kunden eine Anlageentscheidung explizit vorschlägt oder ein konkretes Produkt empfiehlt. Dies werden für Privatkunden in aller Regel Wertpapiere wie z.B. Aktien, Anleihen, Fonds sein. Professionellen Kunden (Firmenkunden) werden auch derivative Finanzinstrumente (Optionen, Zertifikate etc.) vorgeschlagen.

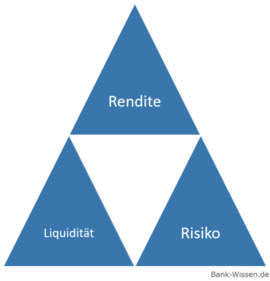

Um Kunden gegenüber dem Kunden klare Anlageempfehlungen aussprechen zu können, werden zunächst die individuellen Umstände und Ziele des Kunden betrachtet. Hierunter sind die drei klassischen Ziele des Anlegers in Einklang zu bringen: Rendite, Risiko und Liquidität.

Diese drei Ziele bilden ein magisches Dreieck, da es sich um konkurrierende Ziele handelt.

Gemäß dem Wertpapierhandelsgesetz (WpHG) müssen diese persönlichen Unstände und Ziele im WpHG-Bogen festgehalten werden (§ 31 Abs 4 WpHG). Daneben wird die Anlageempfehlung der Bank gegenüber dem Kunden transparent in einem Beratungsprotokoll festgehalten (§ 34 Abs. 2a WpHG).

Daneben hat die Bank gegenüber dem Kunden allgemeine Informationspflichten zu erfüllen. Diese umfassen in schriftlicher Form:

- "Basisinformationen über Wertpapiere und weitere Kapitalanlagen" (institutsübergreifend)

- Allgemeine Kundeninformationen zum Wertpapiergeschäft (institusindividuell)

- Produktbeschreibung/-informationen mit Kosten und Risiken

Mit zunehmenden regulatorischen Anforderungen verändert sich allerdings fortlaufend die Wertpapierberatung in Banken. Mit der Einführung von MiFID II (Markets in Financial Instruments Directive) und MiFIR (Markets in Financial Instruments Regulation) zu Beginn des Jahres 2018 werden die Anforderungen an eine korrekte Wertpapierberatung nochmals deutlich verschärft.

|

Seitdem werden alle Finanzinstrumente in Zielmärkte einsortiert und Kunden nur dann empfohlen, wenn die Zielmarktkriterien passen. Darüber hinaus müssen die Kosten der Wertpapieranlage sehr transparent gegenüber dem Kunden aufgeführt werden. Insbesondere die Vertriebsprovisionen müssen klar ersichtlich sein, wenn es sich nicht um eine unabhängige Honorar-Anlageberatung handelt. Außerdem müssen Telefongespräche aufgezeichnet und gespeichert werden, die zu einer Wertpapier-Order führen. Verweigert der Kunde die Gesprächsaufnahme, so muss die telefonische Ausführung der Order unterbleiben. Firmenkunden benötigen einen persönlichen LEI (Legal Entity Identifier), um Wertpapiere handeln zu können. |

Die Überwachung der strengen Anforderungen obliegt zunächst den Kreditinstituten selbst und in höherer Instanz der BaFin.

Keine Anlageberatung liegt im Übrigen vor, wenn der Kunde bereits mit einem genauen Produktwunsch an die Bank herantritt und dieser genauso ausgeführt wird (Execution Only). Sollte die Anlageentscheidung des Kunden einen starken Gegensatz zu seinen Anlagezielen (z.B. Risikobereitschaft) stehen, so muss die Bank den Kunden darauf hinweisen, bevor sie die Order ausführt.