Swaps

Unter Swaps wird im Allgemeinen der Austausch von zukünftigen Zahlungsströmen verstanden. Hierzu vereinbaren zwei Parten vertraglich, dass während einer festgelegten Laufzeit bestimmte Zahlungen auf einen Nominalbetrag ausgetauscht werden.

Die Anwendungsmöglichkeiten sind vielseitig und können sich beispielsweise auf Zinsen, Aktienkurse, Währungen oder Rohwahrenpreise beziehen.

Zins-Swaps

Ein beliebtes Instrument im Firmenkundengeschäft von Banken bzw. im internen Treasury ist der Zins-Swap. Dieser wandelt typischerweise einen variablen Zinssatz in einen festen Zinssatz um (und umgekehrt). Dies schafft Planungssicherheit für kommende Perioden und schützt den Kunden gegen steigende Zinsen auf seiner Passivseite (Verbindlichkeiten).

Die beiden Parteien verhandeln ausgehend von dem aktuellen Zinsniveau einen festen Swap-Satz, der für den Kunden als Festsatz gilt. Der Kunde ist somit der Käufer des Swaps (Payer-Swap). Die Gegenpartei ist in dem Fall die Bank, die als Verkäufer des Swaps agiert und den variablen Zinssatz zahlt (Receiver-Swap).

Sinkt nun der variable Zins unter den Swap-Satz, so muss der Kunde als Käufer des Swaps eine Ausgleichszahlung in Höhe der Differenz an den Verkäufer (Bank) zahlen. Steigt der variable Zins über den Swap-Satz, so leistet der Verkäufer (Bank) eine Ausgleichszahlung an den Käufer (Kunde) des Swaps.

In der Praxis wird allerdings häufig eine Vereinbarung über ein "Netting" abgeschlossen, wobei keine Ausgleichszahlungen fließen, sondern nur der feste Swap-Satz als Netto-Ergebnis verbucht wird.

Der Kunde zahlt als Käufer somit effektiv immer den festgelegten Swap-Satz.

Barwert eines Swaps

Im Folgenden soll die Bewertung von Swaps thematisiert werden. Die Ermittlung des Barwertes (heutiger Wert) eines Swaps kann über unterschiedliche Wege erfolgen, wovon nun eine Möglichkeit vorgestellt wird:

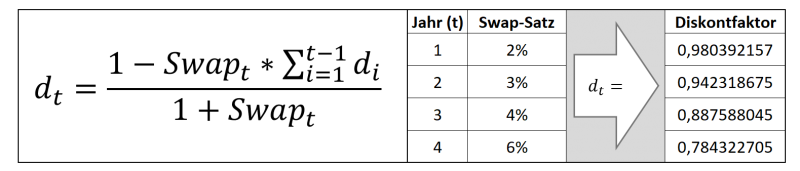

1. Diskontfaktoren aus Swap-Sätzen ermitteln (Bootstrapping)

Zunächst müssen die Swap-Sätze für die gesamte Laufzeit des Geschäfts bekannt sein. Die Quotierungen können aus Reuters/Bloomberg entnommen werden. Im Folgenden werden auf Grundlage dieser Swap-Sätze die Diskontfaktoren ermittelt. Hier findet das Bootstrapping-Verfahren Anwendung.

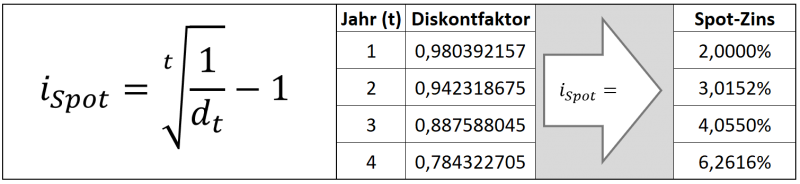

2. Spot-Zinsen mittels Diskontfaktoren bestimmen

Mithilfe der Diskontfaktoren können leicht die Spot-Zinsen für die Laufzeit des Swaps ermittelt werden. Diese werden benötigt,

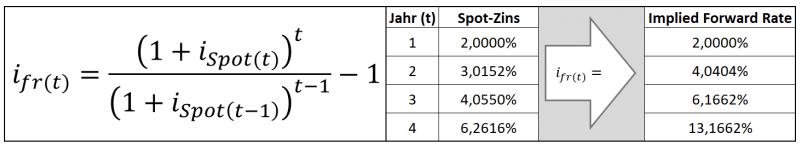

3. Implied Forward Rate ermitteln

Nun kann eine Aussage über die 1-year-Forward-Rates getroffen werden. Diese sagt aus, wie der ein Zinssatz für eine einjährige Anlage sein muss, wenn der Startzeitpunkt erst in der Zukunft liegt. Es werden somit Zinsen für einjährige Anlagen in der Zukunft bestimmt, die als variabler Zinssatz in der Zukunft angesehen werden kann.

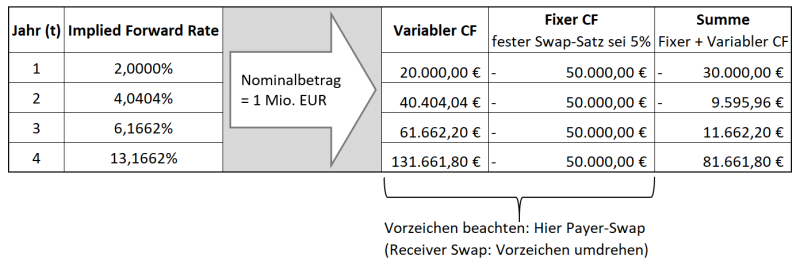

4. CashFlow-Aufstellung: Fixe und variable Zahlungsströme

Mit den variablen 1-Jahres-Zinssätzen für zukünftige Perioden kann auf Basis des Nominalbetrages des Swaps ein variabler CashFlow-Plan erstellt werden. Diese Zahlungen sind auf Grundlage heutiger Forward-Zinssätze in der Zukunft zu leisten. Hinzu kommen die fixen Zahlungsströme, die sich auf dem festen Swap-Satz und dem Nominalbetrag herleiten.

Bei den CashFlows ist auf das Vorzeichen zu achten, welches von der Art des Swaps abhängt. Handelt es sich um einen Payer-Swap, so muss der Käufer (Kunde) einen Festsatz (Swap-Satz) an den Verkäufer (Bank) zahlen - daher ein negatives Vorzeichen. Dafür erhält er den variablen Zinssatz vom Verkäufer, wodurch der variable CashFlow positiv ist.

Bei einem Receiver-Swap ist das ganze analog umgekehrt und die Vorzeichen werden umgeändert.

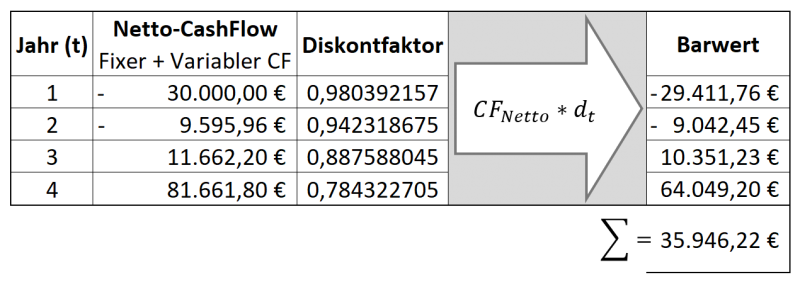

5. Summierung der diskontierten CashFlows

Um den endgültigen Wert des Swaps zu ermitteln wird der Netto-CashFlow (=fixer+variabler CF) mit den Diskontfaktoren verbarwertet. Die Ergebnisse sind die heutigen Werte der einzelnen Netto-CashFlows der Zukunft. Durch Summierung dieser Barwerte erhält man nun den Swap-Wert.

In diesem Beispiel hat der Swap einen Wert von knapp 36.000 EUR. Die oben verwendeten Konditionen sind zum Zwecke der Darstellung vereinfacht, wodurch ein so hoher Barwert entsteht. Dieser wäre für einen Unternehmer mit Sicherheit ein echter Glücksgriff. In der Realität wird der Barwert bei Abschluss des Geschäfts typischerweise um den Wert NULL herum liegen.

Besondere Swap-Strukturen

Forward Starting Swap

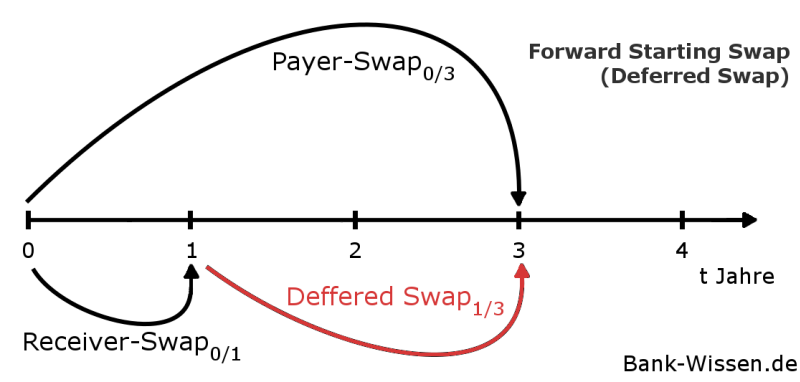

Wird ein Swap als Termingeschäft strukturiert und startet somit erst zu einem Zeitpunkt in der Zukunft, so wird von einem Forward Starting Swap bzw. einem Deffered Swap gesprochen.

Um einen Payer-Swap mit einer Vorlaufperiode von einem Jahr und einer anschließendem Laufzeit von zwei Jahren zu konstruieren, wird ein Payer-Swap mit einer Gesamtlaufzeit von drei Jahren gekauft und die CashFlows des ersten Jahres mit einem Receiver-Swap glattgestellt:

Variable-Notional Swap

Ein Variable-Notional Swap ändert während der Laufzeit den Nominalbetrag, auf den sich die Zinsberechnung bezieht.

EONIA-Swap

Ein EONIA-Swap dient der Zusammenfassung von kleinen täglichen Zins-CashFlows zu einmaligen großen Zins-CashFlows. Da der EONIA ein OverNight-Zinssatz ist, wird er auf den Nominalbetrag somit täglich neu erhoben. Um nun einen täglichen CashFlow zu verhindern, tauscht der EONIA-Swap die täglichen Zinsströme mit einer zusammengefassten Einmalzahlung aus, die aus den einzelnen Zins-CashFlows und dem Zinseszins besteht.

Häufig wird hierbei eine Woche zu einem Zahlungsstrom kumuliert.

Basis-Swap

Unter einem Basis-Swap wird ein Austausch von zwei variablen Zins-Indizes verstanden. So kann beispielsweise ein 3-Monats-EURIBOR gegen einen 6-Monats-EURIBOR geswapt werden.

Dies ist ebenfalls möglich, wenn die Zins-Indizes in unterschiedlichen Währungen notieren (Cross-Currency Basis Swap).

Cross-Currency Swap

Beim Cross-Currency Swap vereinbaren zwei Parteien für eine bestimmte Laufzeit einen Austausch von Zinszahlungen zweier Währungen. Hierfür wird zunächst ein Nominalbetrag zur aktuellen Wechselkurssituation zu Beginn des Geschäfts (t0) festgelegt und zwischen den Parteien ausgetauscht. Während der Laufzeit werden sämtliche Zinsen mit der Gegenpartei ausgetauscht. Zum Ende der Laufzeit (t1) werden die Nominalbeträge zur ursprünglichen Wechselkurssituation wieder unter den Parteien getauscht.